وعليكم السلام ورحمة الله وبركاته؛

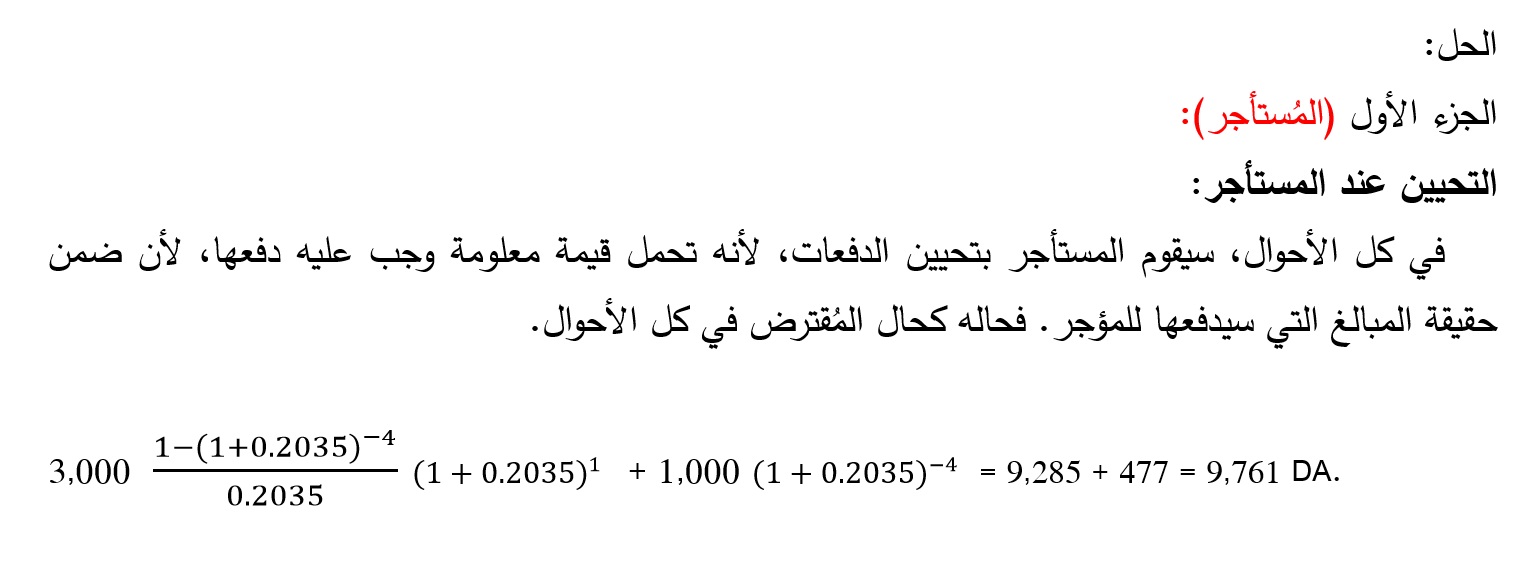

تتعامل مع الإيجار التمويلي، وفق منطق الأدوات المالية، المستأجر أمره محسوم، فهو إما أن يقوم بعملية التحيين وفق المُعدل السوقي أو المُعدل الذي إستخرجه المؤجر. أما المؤجر، تتعامل معه وفق منطق الأدوات المالية، فالأصل في المؤجر، هو عدم التحيين، لأن طبيعة العقد تقتضي توجيه الأصل للبيع. أما القيمة المتبقية غير المضمونة، فوجودها، لا ينفي تطبيق تقنية الضريبة المؤجلة.

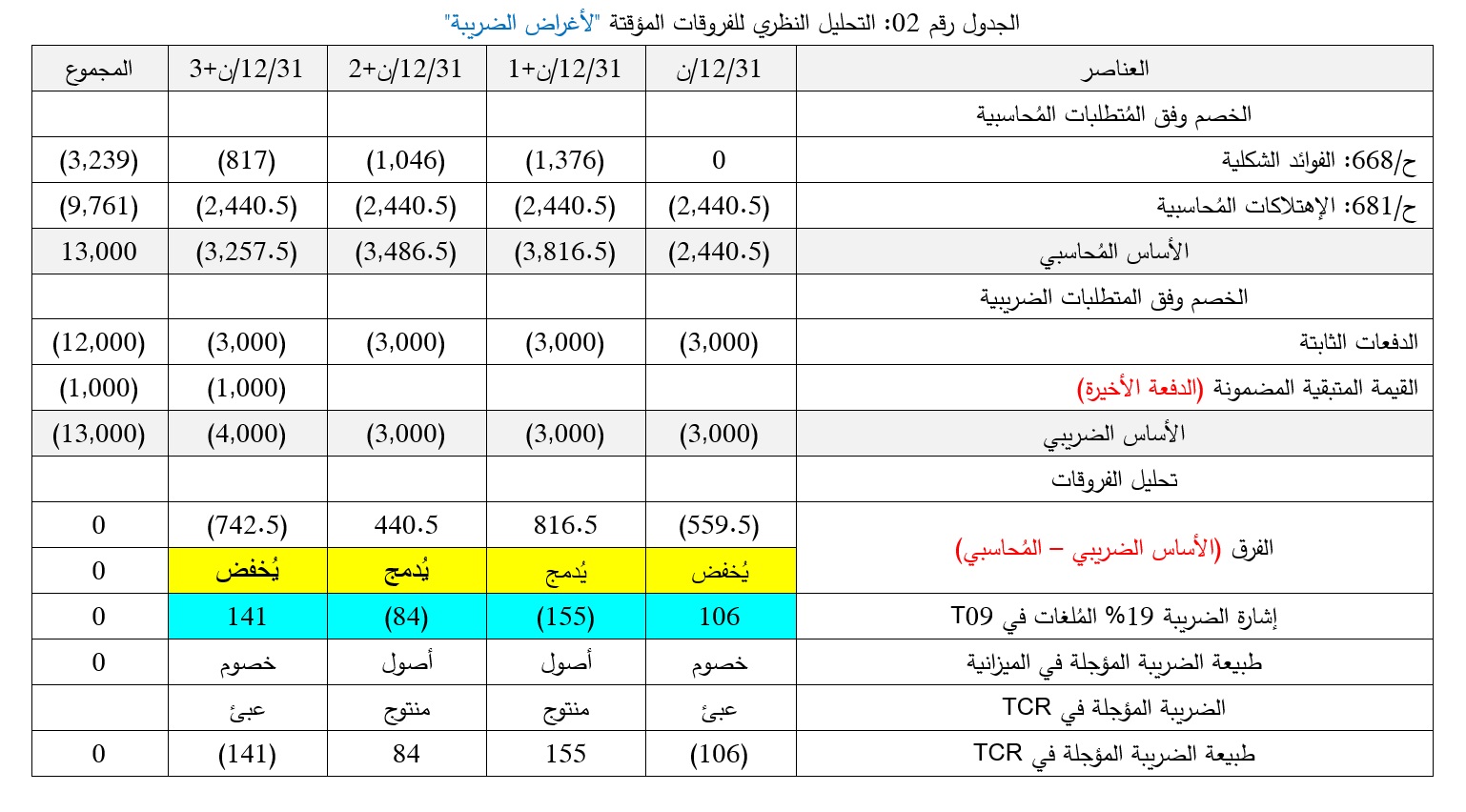

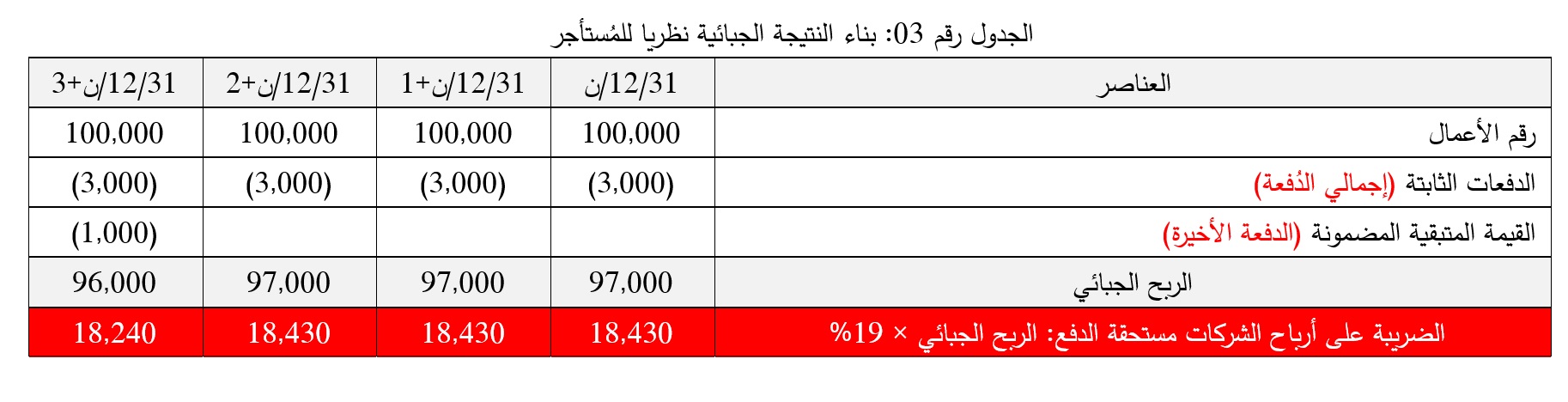

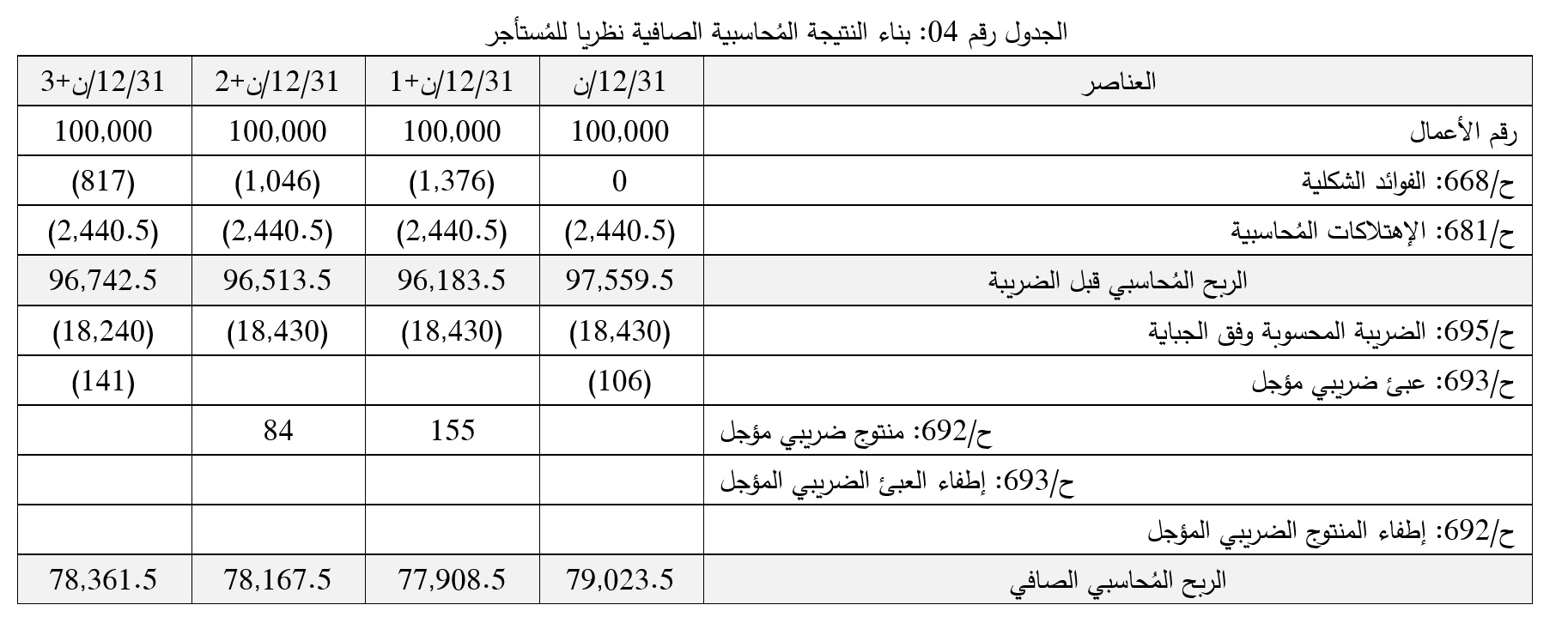

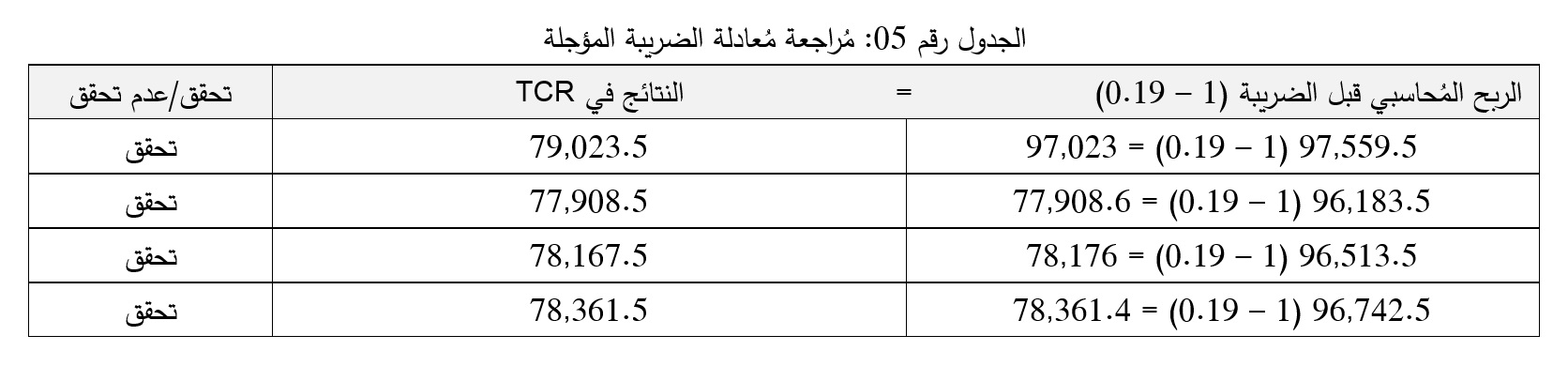

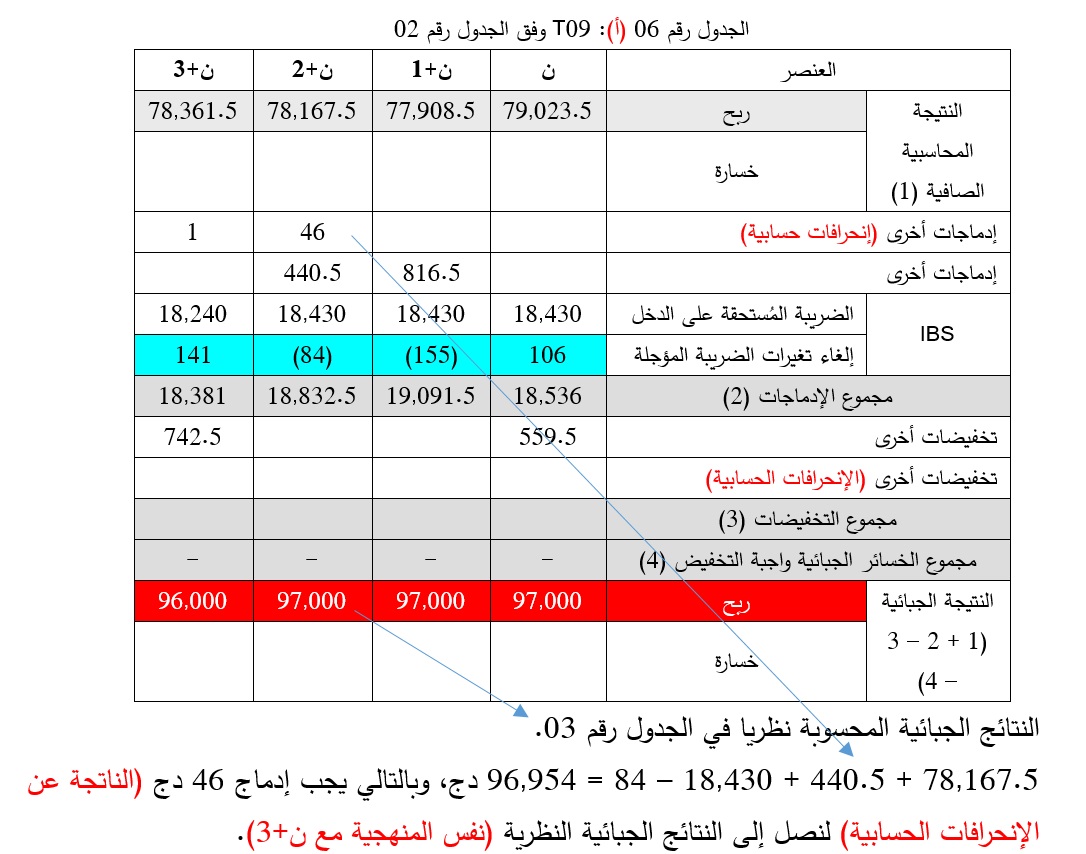

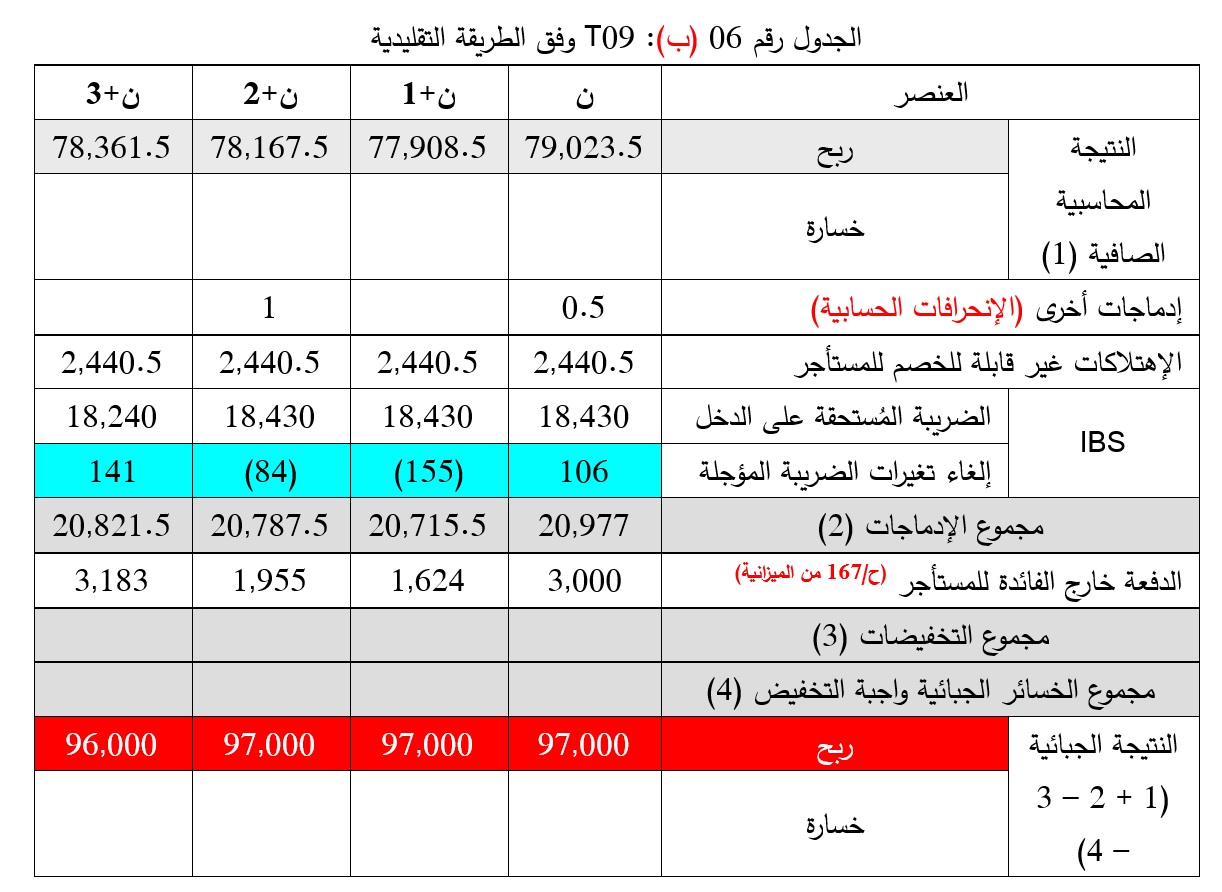

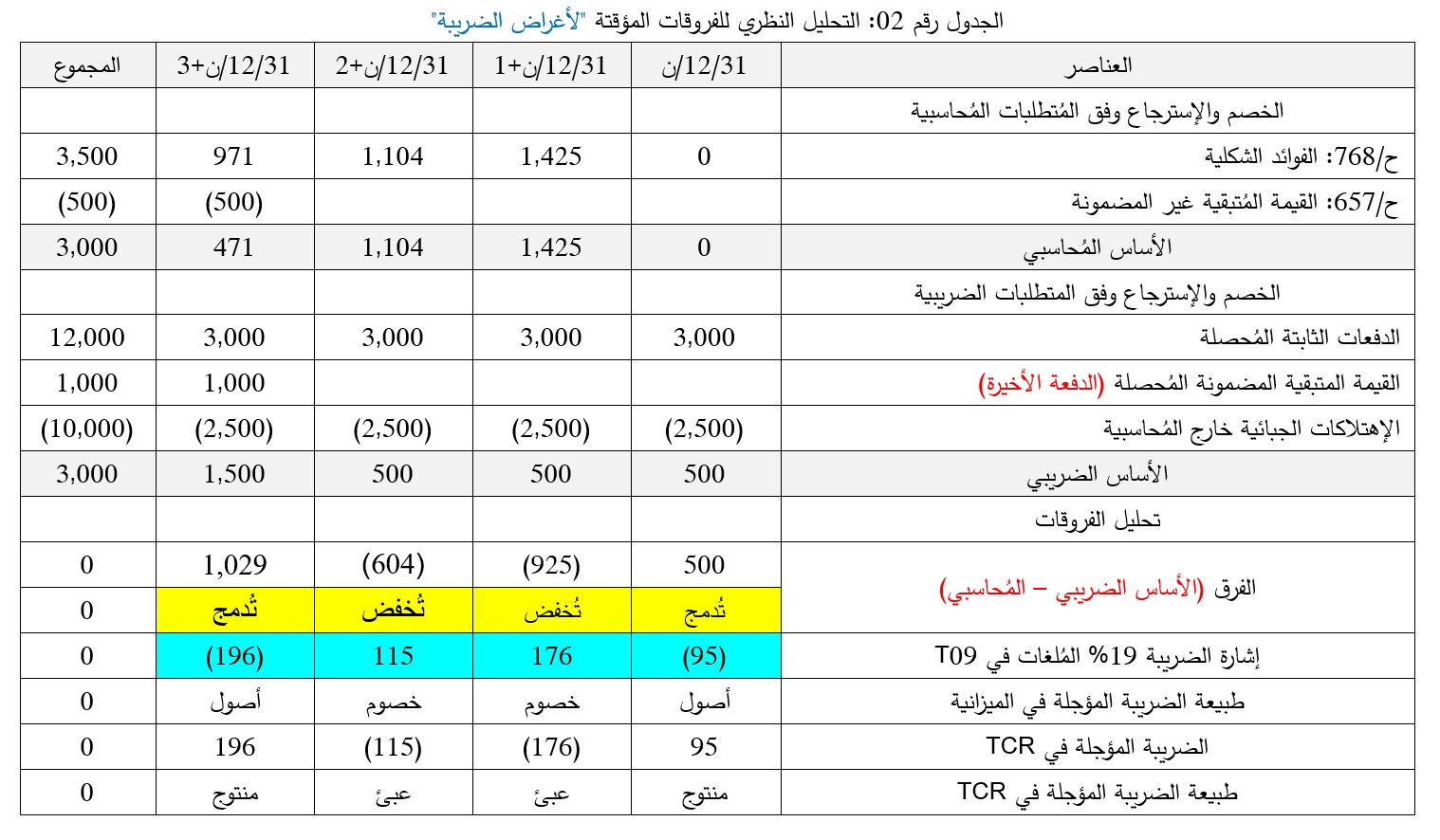

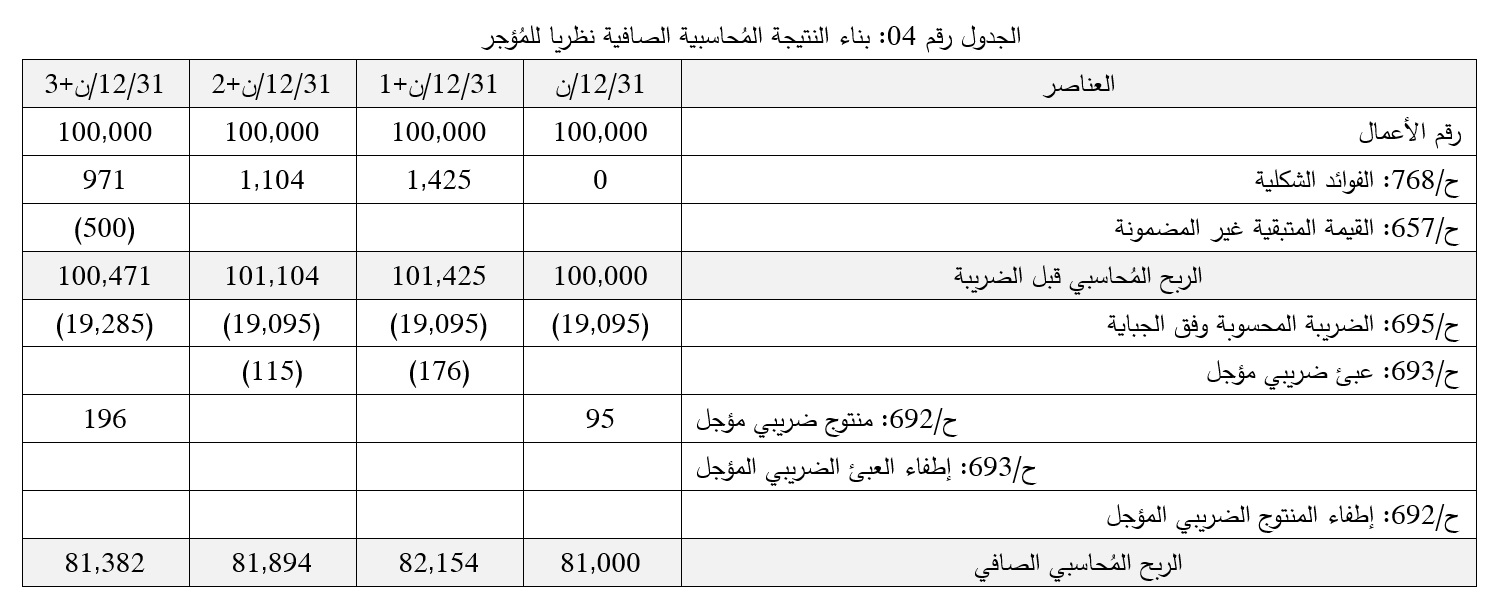

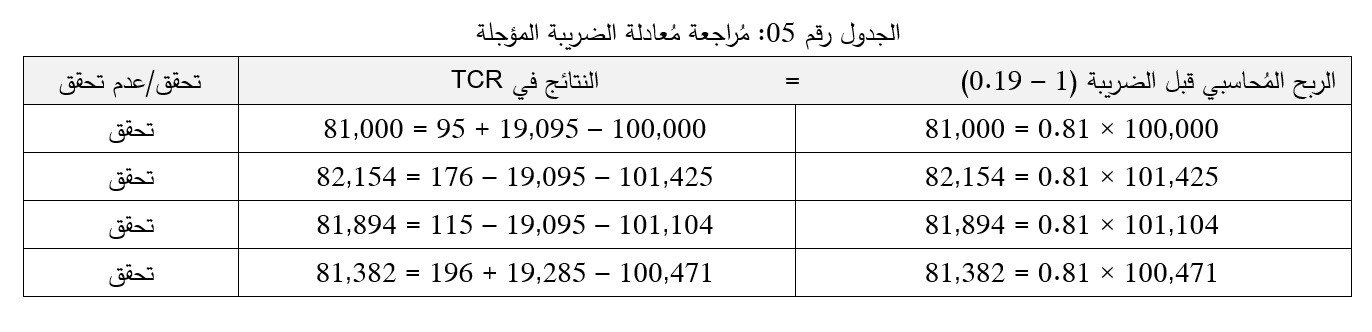

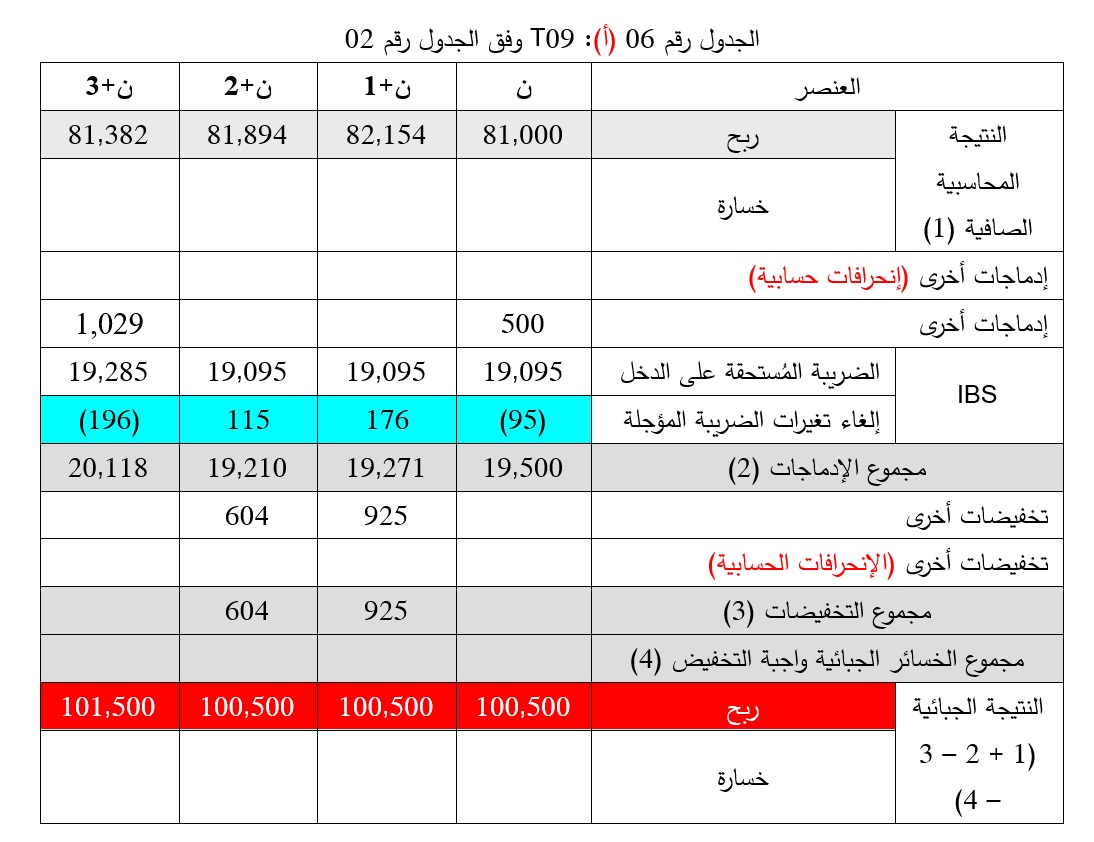

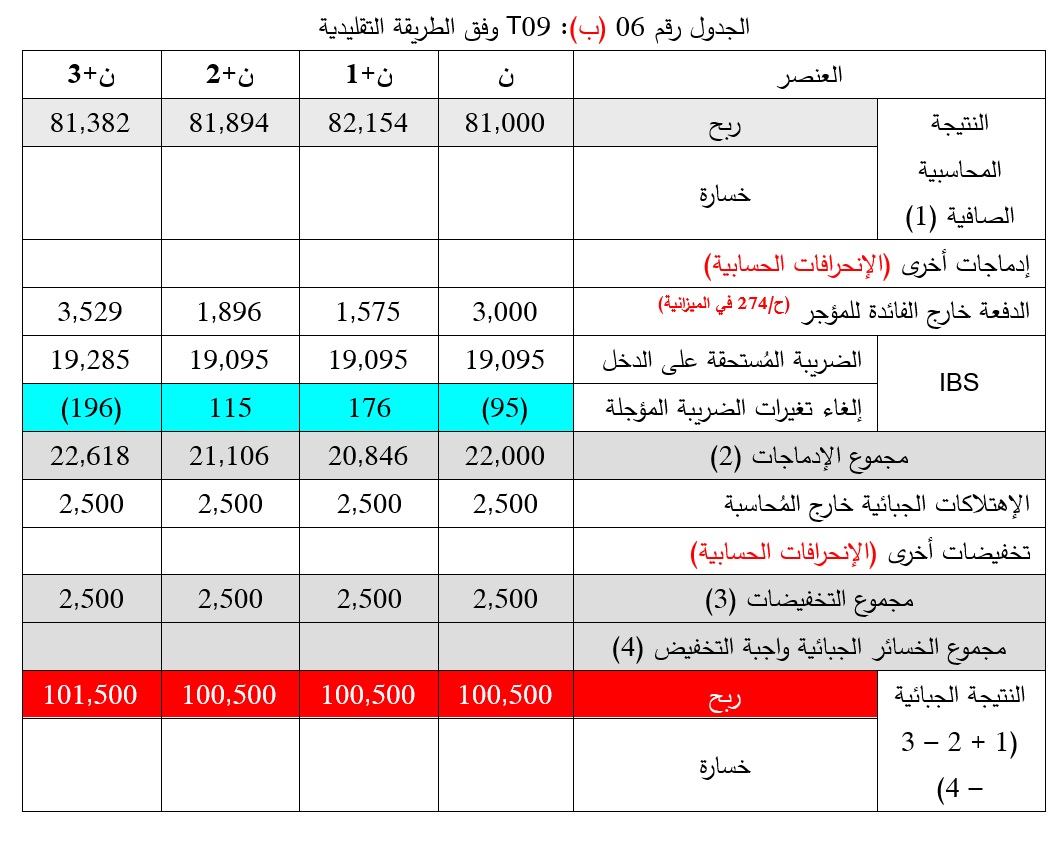

مُلاحظة: أشار الأستاذ توفيق رجاح أبو جابر (مُحافظ حسابات) في إجابته عن سؤال "هل الضريبة المؤجلة تُدفع أو تُسترجع حقيقة"، أن الضريبة لمؤجلة تُستخرج بعد حساب النتيجة الجبائية، وبالتالي يُمكننا وضع النتائج الجبائية المحسوبة في الجدول رقم 03 مُباشرة، ثم نملأ الإدماجات والتخفيضات، أما الإنحرافات الحسابية الناتجة عن تقريب الفواصل للوحدة، فتُدمج أو تُخفض حسب الحالة، لنصل إلى النتائج الجبائية المحسوبة نظريا.

قد تبدو الإنحرافات الحسابية أمر تافه، لكن إن تراكمت، فستُسبب مُشكلة. لأنها لن تكون مُبررة، فمثلا إذا كانت المنشأة تُبرم العديد من العقود مثل هذا الصنف، ثم تعتمد على النتائج الإجمالية للفروقات المؤقتة من أجل التأكد من تطبيق تقنية الضريبة المؤجلة، فستنتج إنحرافات حسابية كثيرة غير مُبررة. وإذا ما إعتمدت المنشأة على الجدول رقم 05 لمراجعة الضريبة المؤجلة، فقد تتراجع عن تطبيق هذه التقنية بسبب المبالغ غير المُبررة. وهذا بالطبع أمر غير مقبول قطعا (يُمكن إستغلال هذه الإنحرافات للتهرب ضريبيا).

الجزء الثاني (المؤجر):

التحيين عند المؤجر:

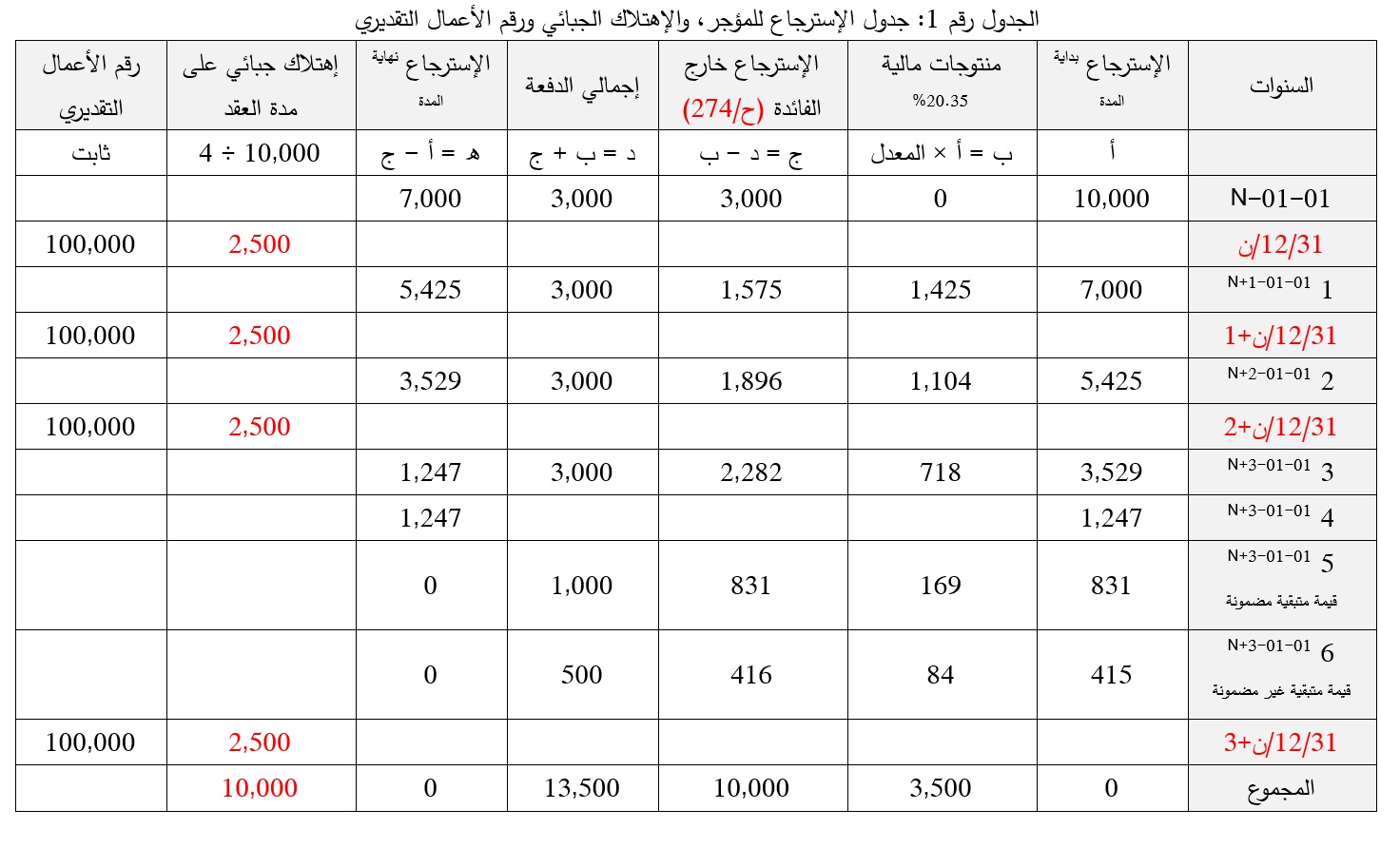

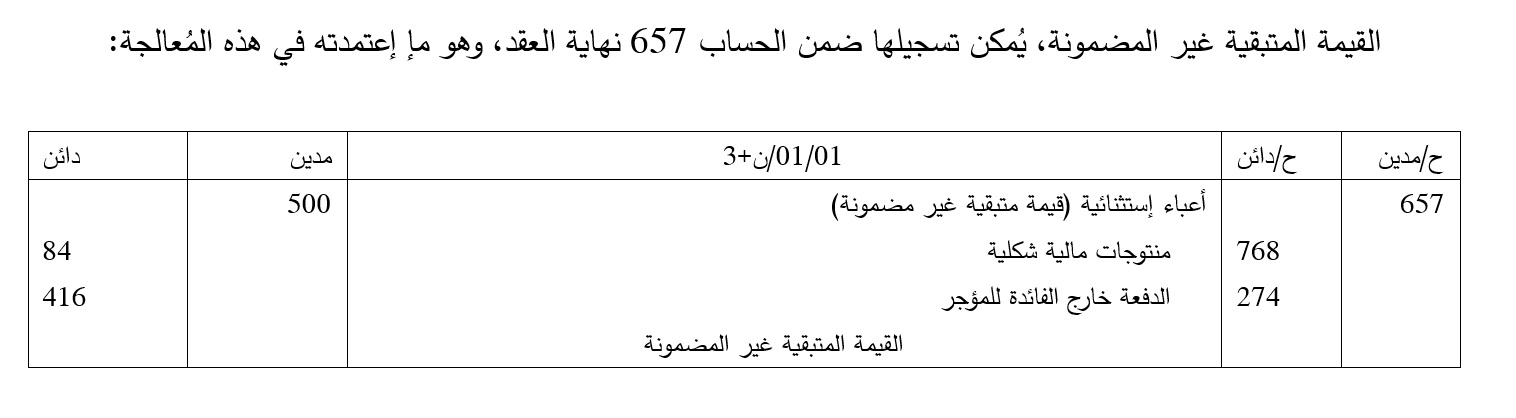

في الحقيقة، المؤجر في هذه الحالة غير مُلزم بالتحيين، لأنه قام بإستخراج الفائدة الضمنية بناءا على المُعادلة التي يعتمدها. وهو الأصل في المسألة عند المؤجر (لأنه قطع ببيع الأصل، وإن كانت هناك قيمة متبقية غير مضمونة)، فالأصل في عدم التحيين هو توجيه "نية المؤجر" إلى بيع الأصل، (نيته دلت عنه طبيعة الممارسة لعملية الإيجار التمويلي). وعليه ستُصبح القيمة المُتبقية غير المضمونة خسارة حقيقية يتحملها المؤجر إذا تم رفع خيار الشراء فعلا نهاية العقد.

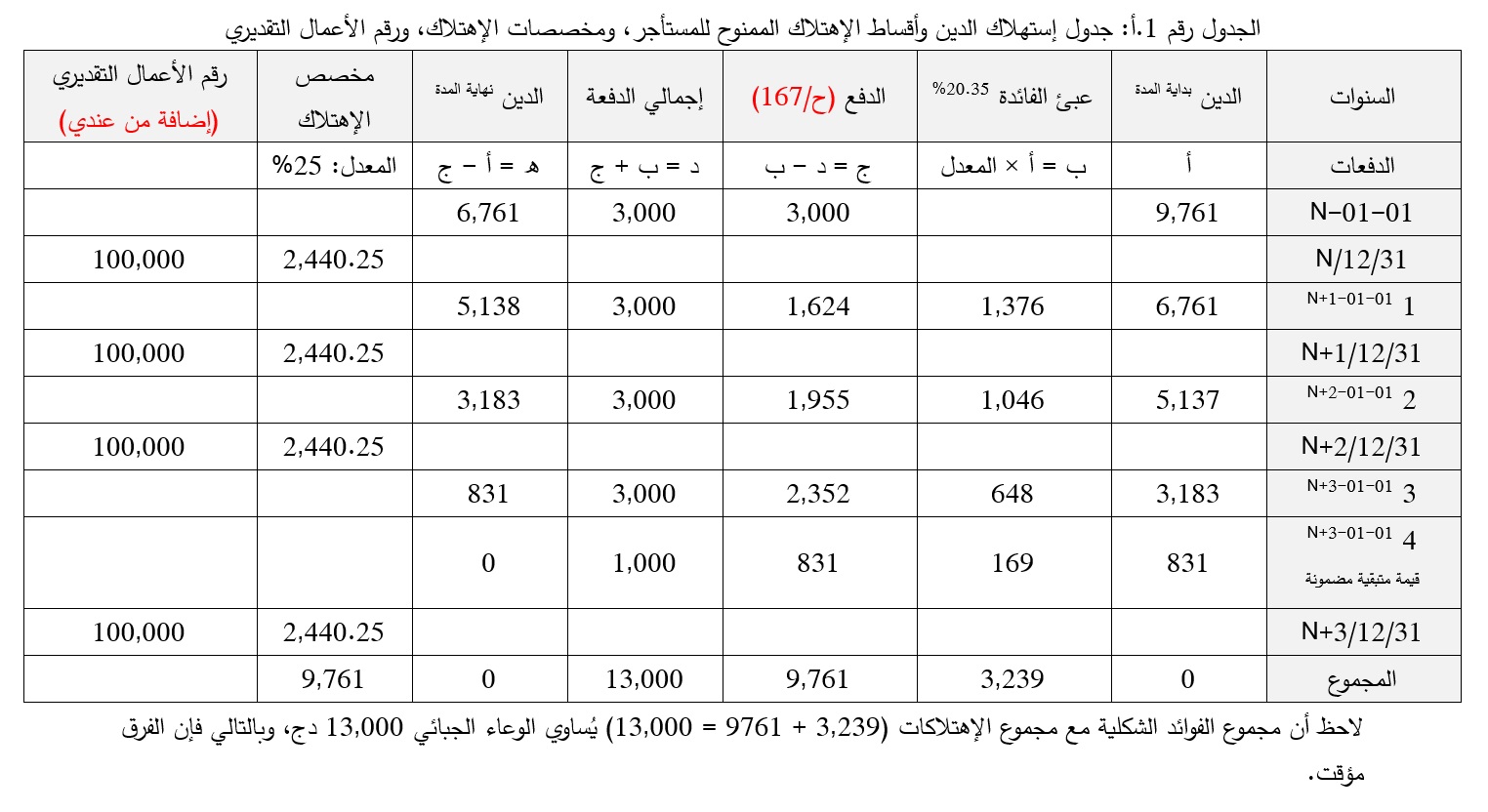

مُلاحظة: قمت بمراجعة الحسابات التي قام بها المصنف، ولم أجد المعدل 0.2035 وعليه، سنأول هذا العدد إلى أنه المعدل النفعي الذي أراده المؤجر (بناءا على الفقرة 69 من IFRS 16). حتى لا نُعطل بيانات المصنف.

لاحظ جيدا كيف أن إستخدام هذه المقاربات، يساعد في ضبط هذا الموضوع (علميا وعمليا)، حيث يُمكن إستخدام هذه التقنية في عملية التهرب الضريبي أيضا (لأن الملاحق يتم مراجعاتها بدون وضع هذه المقاربات).